Edelmetalle: Ausblick 2015: Preiserholung lässt noch auf sich warten

Die Preisentwicklung bei den Edelmetallen dürfte im Jahr 2015 zweigeteilt verlaufen. In der ersten Jahreshälfte sollten die Preise wegen der näher rückenden Zinswende in den USA nochmals leicht nachgeben. In der zweiten Jahreshälfte erwarten wir steigende Preise, weil mit dem Beginn des Zinserhöhungszyklus in den USA dieser Belastungsfaktor an Bedeutung verliert. Gold und Silber dürften sich dann im Einklang verteuern. Für Platin und Palladium sehen wir aufgrund der angespannten Marktlage stärkeres Aufwärtspotenzial.

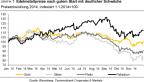

Die Preisentwicklung bei den Edelmetallen dürfte im Jahr 2015 zweigeteilt verlaufen. In der ersten Jahreshälfte sollten die Preise wegen der näher rückenden Zinswende in den USA nochmals leicht nachgeben. In der zweiten Jahreshälfte erwarten wir steigende Preise, weil mit dem Beginn des Zinserhöhungszyklus in den USA dieser Belastungsfaktor an Bedeutung verliert. Gold und Silber dürften sich dann im Einklang verteuern. Für Platin und Palladium sehen wir aufgrund der angespannten Marktlage stärkeres Aufwärtspotenzial. Die Edelmetalle haben ein teilweise turbulentes Jahr hinter sich (Grafik 1). Bei Gold folgte einem fulminanten Start und einem Anstieg auf knapp 1.400 USD je Feinunze im Frühjahr ein jäher Absturz in der zweiten Jahreshälfte auf ein 4½-Jahrestief von 1.130 USD je Feinunze. Silber schwankte bis August um die Marke von 20 USD je Feinunze, geriet im Herbst aber unter starken Abgabedruck und fiel Anfang Dezember auf 14,3 USD je Feinunze, das niedrigste Preisniveau seit August 2009.

Palladium stieg über mehrere Monate nahezu kontinuierlich und markierte Anfang September ein 13½-Jahreshoch von mehr als 900 USD je Feinunze, gab dann innerhalb von sechs Wochen aber den Großteil dieser Gewinne wieder ab. Die Preisentwicklung von Platin ähnelte der von Silber. Einem monatelangen Seitwärtstrend zwischen 1.400 und 1.500 USD je Feinunze bis Anfang September folgte im Herbst ein Absturz bis auf ein 5-Jahrestief von 1.180 USD je Feinunze Mitte November. Wie sind die Aussichten für 2015?

• Gold dürfte aufgrund der näherrückenden Zinswende in den USA in der ersten Jahreshälfte unter Druck stehen. Die zunehmende Volatilität an den USAktienmärkten im Zuge der Fed-Zinserhöhungen und eine stärkere physische Nachfrage in Asien sprechen für eine Preiserholung im zweiten Halbjahr.

• Silber dürfte sich im Schlepptau von Gold bewegen. Zwar sollte die in diesem Jahr schwache Nachfrage nach Münzen und Barren vom niedrigen Preisniveau profitieren. Die verhaltene Industrienachfrage und die steigende Minenproduktion dürften einer besseren Preisentwicklung allerdings entgegenstehen.

• Platin und Palladium sehen fundamental am besten aus. Beide Edelmetalle sollten aufgrund der steigenden Nachfrage aus der Autoindustrie weiterhin Angebotsdefizite aufweisen, was für steigende Preise spricht. Allerdings dürfte bei Palladium die Investmentnachfrage merklich niedriger ausfallen.

Gold

Der Goldpreis dürfte im nächsten Jahr stark von der bevorstehenden Zinswende in den USA beeinflusst werden. Unsere Volkswirte erwarten, dass die US-Notenbank Fed im zweiten Quartal 2015 damit beginnen wird, die Leitzinsen anzuheben. In der Folge rechnen unsere Währungsstrategen mit einer weiteren Aufwertung des US-Dollar, welche den EUR-USDWechselkurs bis Ende 2015 auf 1,15 drücken dürfte. Von dieser Seite bekommt der Goldpreis somit weiterhin Gegenwind. Nicht ganz so eindeutig lässt sich die Auswirkung der von unseren Volkswirten ab dem ersten Quartal 2015 erwarteten Staatsanleihekäufe der EZB auf den Goldpreis beziffern. Diese dürften zwar den Euro belasten.

Allerdings könnte das "Gelddrucken" der EZB auch die Nachfrage nach Gold als wertstabiler Anlage insbesondere in Deutschland und anderen stabilitätsorientierten Ländern der Eurozone beflügeln. Zudem wird der Wert des Euro durch den zu erwartenden Anstieg der EZB-Bilanzsumme verwässert. Die Folge wäre ein steigender Goldpreis in Euro, welcher den negativen Effekt der Euroabwertung auf den Goldpreis in US-Dollar abfedern helfen würde.

Ebenfalls von nicht unerheblicher Bedeutung für den Goldpreis ist die weitere Entwicklung der Aktienmärkte. Deren Anstieg auf immer neue Rekordstände war in den letzten beiden Jahren ein starker Belastungsfaktor, da Anleger aus Ertragsgesichtspunkten von Gold in Aktien umschichteten. Die Volatilität wird sich 2015 voraussichtlich erhöhen. Denn die Aussicht auf steigende Leitzinsen in den USA wird nicht spurlos an den Aktienmärkten vorübergehen, da diese in den letzten Jahren wesentlich stärker als der Goldpreis von der reichlichen Liquidität beflügelt wurden (Grafik 2).

Von daher wird die Luft für weitere Gewinne von Aktien gegenüber Gold allmählich dünn. Der von Aktien ausgehende Gegenwind für Gold dürfte geringer werden, der seitens der Realzinsen dagegen leicht zunehmen. Die Realzinsen werden aufgrund des mit der US-Zinswende verbundenen Anstiegs der US-Anleiherenditen zwar voraussichtlich steigen, da gleichzeitig die Inflation niedrig bleiben dürfte. Allerdings bleibt das Niveau der Realzinsen weiterhin niedrig und stellt somit keinen größeren Belastungsfaktor für Gold dar (Grafik 3).