Rohstoffe kompakt - Bärenmarkt oder Korrektur?

Seit Anfang Juli haben die Rohstoffmärkte auf Basis des S&P GSCI Total Return Index gut 20% an Wert verloren. Dies markiert theoretisch einen Bärenmarkt. Nun werden die Stimmen wieder laut, die “das Ende der Rohstoffblase“ ausrufen. Dieser Meinung schließen wir uns ausdrücklich nicht an. Wir hatten zwar bei einigen Rohstoffen vor starken Preisübertreibungen gewarnt. Insbesondere wiesen wir frühzeitig auf eine spekulative Überhitzung am Ölmarkt hin. Doch der Rohstoffsektor ist unseres Erachtens zu heterogen, um pauschal von einer Blasenbildung zu sprechen. Vielmehr muss jedes Segment für sich betrachtet werden: Während wir bei einigen Rohstoffen noch weiteres Korrekturpotenzial sehen, besitzen andere wie beispielsweise der Fleischmarkt auch kurzfristig noch Preissteigerungspotenzial.

Seit Anfang Juli haben die Rohstoffmärkte auf Basis des S&P GSCI Total Return Index gut 20% an Wert verloren. Dies markiert theoretisch einen Bärenmarkt. Nun werden die Stimmen wieder laut, die “das Ende der Rohstoffblase“ ausrufen. Dieser Meinung schließen wir uns ausdrücklich nicht an. Wir hatten zwar bei einigen Rohstoffen vor starken Preisübertreibungen gewarnt. Insbesondere wiesen wir frühzeitig auf eine spekulative Überhitzung am Ölmarkt hin. Doch der Rohstoffsektor ist unseres Erachtens zu heterogen, um pauschal von einer Blasenbildung zu sprechen. Vielmehr muss jedes Segment für sich betrachtet werden: Während wir bei einigen Rohstoffen noch weiteres Korrekturpotenzial sehen, besitzen andere wie beispielsweise der Fleischmarkt auch kurzfristig noch Preissteigerungspotenzial.Fester Dollar und Eintrübung der Weltkonjunktur belasten Rohstoffmärkte

Der dramatische Rückgang der Notierungen an den Rohstoffmärkten in den letzten Tagen gleicht auf dem ersten Blick dem Platzen einer Blase: Auf Basis des energielastigen S&P GSCITR gaben die Preise mehr als 20% nach, und auch gemessen am Jeffrey Reuters CRB Index liegen die Preise fast 20% niedriger als Anfang Juli. Mehrere Faktoren waren für den Einbruch ausschlaggebend: zum einen die zuletzt deutlich gestiegenen Konjunkturrisiken, denn seit einigen Wochen belastet nicht mehr nur die Abflachung der Konjunktur in den USA, sondern auch der Verlust der Wirtschaftsdynamik in Europa und in Teilen Asiens.

Vor allem aber nimmt die Angst zu, dass sich China dem konjunkturellen Abwärtssog nicht länger entziehen kann und damit die Haupttriebfeder für den Aufschwung der Rohstoffmärkte an Kraft verliert. Dazu belastet die jüngste Aufwertung des US-Dollar. Der Greenback konnte seit Mitte Juli gegenüber dem Euro gut 10 Cents zulegen bzw. der Dollar Index stieg um gut 8%. Rohstoffe waren zuletzt auch als Absicherung gegen den Dollarverfall gesucht, weshalb sie von der vorherigen Schwäche des US-Dollar profitierten.

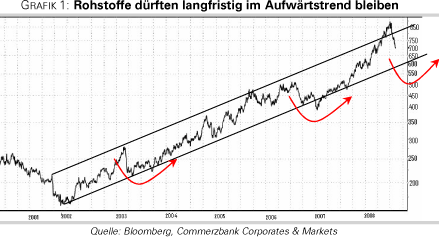

Korrektur nicht einmalig

Das Ausmaß des Rückgangs ist keineswegs ein neues Phänomen in dieser Rohstoffhausse: Bereits in der zweiten Jahreshälfte 2006 hatten die Notierungen deutlich nachgeben (siehe Grafik 1): der GSCI Index gab in einem ersten Anlauf im Herbst 2006 um 20% nach, bevor er in einem zweiten Schritt um weitere 10% zurückfiel. Auch damals war es die Angst vor einer deutlichen Abschwächung der Weltkonjunktur, welche die Preise deutlich unter Druck setzte. Zur Erinnerung: damals fiel der Ölpreis von 77 Dollar auf fast 50 Dollar je Barrel zurück, um sich danach binnen anderthalb Jahren fast zu verdreifachen.

Allein dieser Vergleich relativiert den jüngsten Preisrückgang. Doch ist es unseres Erachtens nicht ausreichend, nur mit dem Verweis auf die Parallelen im zweiten Halbjahr 2006 die jüngsten Entwicklungen als Korrektur in einer Hausse abzutun. Vielmehr ist der fundamentale Hintergrund zu analysieren. Bevor wir aufgrund der Heterogenität der Rohstoffmärkte den Blick auf die einzelnen Sektoren richten, soll zunächst die gemeinsame Triebfeder der Rohstoffhausse betrachtet werden, nämlich China. Hier liegt zweifellos der gemeinsame Schlüssel für die Rohstoffmärkte.

Nach wie vor liegt der Schlüssel in China

Chinas Rohstoffhunger ist der Impulsgeber für den starken Anstieg der Rohstoffpreise gewesen. Wir glauben, dass Chinas Aufholprozess noch immer in den Anfängen steckt. China ist zwar an den Metallmärkten das Land mit der weltweit größten Nachfrage und auch am Ölmarkt rangiert es in der Liste der wichtigsten Abnehmerländer auf Platz 2. Doch zugleich ist der Pro-Kopf-Verbrauch noch immer niedrig, was einige Beispiele illustrieren: der tägliche Rohölverbrauch pro Kopf liegt in China bei weniger als 1 Liter, in Deutschlang bei gut 4,5 Liter und in den USA bei 11 Liter.

Oder für Kupfer: Chinas jährlicher Pro-Kopf-Verbrauch liegt bei 3,7 kg, in den USA ist er doppelt und in Deutschland sogar viermal so hoch. Zwar dürften die staatlichen Maßnahmen zur Dämpfung des Wachstums in China allmählich Wirkung zeigen. Auch der Restriktionsgrad der Geldpolitik zur Eindämmung der Inflation und von Fehlallokationen beim Kapitaleinsatz ist deutlich verschärft worden. Und nicht zuletzt hinterlässt die Verlangsamung der Konjunktur in den Industrieländern ihre Spuren. All das wird das Expansionstempo zwar drosseln, doch die heimische Nachfrage hat dennoch ausreichende Tragfähigkeit, so dass wir letztlich mit einer Fortsetzung des Aufholprozess rechnen.

Die jüngsten Zahlen bestätigen die weitgehende Abkopplung der chinesischen Wirtschaft: China konnte im zweiten Quartal trotz rezessiver Tendenzen in den Industrieländern noch immer ein knappes zweistelliges Wachstum verzeichnen. Und auch die Entwicklung in Indien ist nicht zu vergessen, welches angesichts des starken Bevölkerungswachstums ebenfalls ein hohes langfristiges Wachstumspotenzial hat.

Der Rohstoffmarkt ist heterogen: Zwischen der geplatzen Blase am Ölmarkt

Was auf dem ersten Blick wie eine allgemeine, gleichzeitige Ernüchterung an allen Märkten aussieht, ist tatsächlich differenzierter zu sehen (Grafik 2): am meisten beachtet ist zweifellos die Korrektur am Ölmarkt. Seit dem Hoch, das gerade mal vor knapp sechs Wochen markiert wurde, hat Rohöl mehr als 20% nachgegeben und befindet sich damit technisch betrachtet in einem Bärenmarkt. Dabei ist zu berücksichtigen, dass die jüngste Rallye an den Energiemärkten - auch der Preis für Erdgas der Sorte Henry Hub war seit Jahresbeginn in die Höhe geschossen - eine besonders starke Dynamik aufwies.

Wir hatten seit einigen Monaten vor einer einer spekulativen Blase gewarnt, die desto stärker sie sich ausprägt, umso schärfer korrigieren würde. Wir sehen den jüngsten Preisrückgang als ein Annähern an das fundamental zu rechtfertigende Preisnivau zwischen 80 und 100 Usd je Barrel. Angesichts der konjunkturellen Schwäche und der vorherigen Überhitzung erachten wir sogar ein kurzzeitiges Unterschießen dieses Preisbands als möglich. Grundsätzlich stufen wir den langfristigen Preis aber deutlich höher ein als noch vor einigen Jahren. Denn es darf nicht vergessen werden, dass die Produktionskosten (Explorations-, Förder - und Transportkosten) immens gestiegen sind und die geopolitischen Risiken angesichts der zunehmenden Konzentration der Produktion sich verschärft haben. Gleichzeitig nimmt die Nachfrage in den Schwellenländern weiter deutlich zu.