Industriemetalle: Knapperes Angebot zeigt Wirkung

Nach der Aufregung im Nachgang des Referendums in Großbritannien über einen Austritt aus der EU hat sich die Lage an den Metallmärkten wieder beruhigt. Langsam konzentrieren sich die Marktteilnehmer wieder auf die Fundamentaldaten, die in vielen Fällen eine angespannte bzw. sich anspannende Angebots-Nachfrage-Situation zeigen. Die sich anbahnenden Angebotsdefizite sprechen für höhere Metallpreise im weiteren Jahresverlauf. Wir passen unsere Preisprognosen an die aktuelle Marktsituation an.

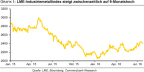

Nach der Aufregung im Nachgang des Referendums in Großbritannien über einen Austritt aus der EU hat sich die Lage an den Metallmärkten wieder beruhigt. Langsam konzentrieren sich die Marktteilnehmer wieder auf die Fundamentaldaten, die in vielen Fällen eine angespannte bzw. sich anspannende Angebots-Nachfrage-Situation zeigen. Die sich anbahnenden Angebotsdefizite sprechen für höhere Metallpreise im weiteren Jahresverlauf. Wir passen unsere Preisprognosen an die aktuelle Marktsituation an.Die Metallpreise haben den Schock über das "Brexit"-Referendum schnell verdaut und das Thema scheint zunehmend in den Hintergrund zu treten. Der LME-Industriemetallindex, LMEX, ist zwischenzeitlich sogar auf 2.443 Punkte gestiegen, den höchsten Stand seit Anfang Oktober (Grafik 1). Generell haben sich die Metallpreise in der ersten Jahreshälfte robuster gezeigt als wir zu Jahresbeginn erwarteten. Mit einem Plus von über 30% führt Zink die Gewinnerliste der Metalle im ersten Halbjahr an. Bis auf Blei, das sich zudem nur marginal verbilligte, verzeichneten alle von uns betrachteten Industriemetalle an der LME Preiszuwächse.

Getragen wurden die Metallpreise jüngst durch einen schnell wieder höheren Risikoappetit der Marktteilnehmer nach der "Brexit"-Abstimmung, der sich in deutlich gestiegenen Aktienkursen und höheren Anleiherenditen bemerkbar machte. Die zeitweise starke Aufwertung des US-Dollar bremste vorübergehend den Preisanstieg, verhinderte ihn aber nicht. So stieg beispielsweise Kupfer auf ein 10-Wochenhoch von über 5.000 USD je Tonne.

Unterstützt wurde Kupfer auch vom Stimmungsumschwung der spekulativen Finanzinvestoren. Denn nachdem diese in der ersten Juni-Hälfte an der Comex in New York rekordhohe Netto-Short-Positionen hielten und an der LME in London ihre Netto-Long-Positionen stark abgebaut hatten, gab es danach umfangreiche Short-Eindeckungen. In der Vergangenheit haben sich extreme Positionierungen der spekulativen Finanzanleger oft als Wendepunkte für die Preise herausgestellt. Kupfer bleibt gegenüber den meisten anderen Metallen in diesem Jahr bislang jedoch der Underperformer.

Einzig Blei weist seit Jahresbeginn eine schlechtere Preisentwicklung auf. Am globalen Kupfermarkt macht sich offenbar das angespanntere Angebots-Nachfrage-Verhältnis langsam in den harten Daten bemerkbar. Zahlen der International Copper Study Group (ICSG) zufolge wies der Markt in den ersten vier Monaten des Jahres ein saisonbereinigtes Angebotsdefizit von 129 Tsd. Tonnen auf. Zur gleichen Zeit im Vorjahr bestand noch ein Überschuss von 12 Tsd. Tonnen.

Das weltweite Angebot wurde im Vergleich zum Vorjahr zwar um 4,5% ausgeweitet, wozu sowohl die Primär- als auch die Sekundärproduktion beitrugen. Auf regionaler Ebene waren dabei China und die USA die Treiber. Die globale Kupfernachfrage stieg aber stärker um 6%, was ebenfalls auf China zurückzuführen war. Ohne China war die weltweite Nachfrage leicht rückläufig. Regional gab es hier große Unterschiede - in Europa wurde beispielsweise ein merkliches Nachfrageplus registriert, in den USA gab es dagegen einen Rückgang.

Auch wenn China zuletzt der Nachfragetreiber war, sind dort Risiken für die Nachfrage nicht von der Hand zu weisen. Zwar lagen im Juni die Kupferimporte mit 420 Tsd. Tonnen noch auf einem relativ hohen Niveau, allerdings sind zuletzt die Exporte deutlich gestiegen. Mit 126 Tsd. Tonnen wurde im Mai so viel Kupfer ausgeführt wie seit vier Jahren nicht mehr. Und auch im Juni lagen die Exporte noch auf einem relativ hohen Niveau (Grafik 2).

Dies deutet schon jetzt auf eine verhaltene chinesische Nachfrage während der Sommerzeit hin. Zudem bestehen attraktive Arbitragemöglichkeiten, die zu den hohen Kupferexporten beitragen, was sich auch in den Lagerbeständen bemerkbar macht. Während die SHFE-Vorräte seit Mitte März um fast 60% abgebaut wurden, haben sie sich in den asiatischen LME-Lagerhäusern etwa verdreifacht. Zudem deuten bislang vorliegende Daten für Mai und Juni auf einen weiteren Anstieg der chinesischen Produktion hin.

So hat China im ersten Halbjahr die Kupferproduktion im Vergleich zum Vorjahr um 7,6% auf rund 4 Mio. Tonnen gesteigert. Dies geschah offenbar aufgrund gestiegener Margen, da mehr Rohmaterial zur Verfügung stand. Im Dezember noch hatten chinesische Schmelzen angekündigt, die Produktion wegen der niedrigen Preise deutlich zu drosseln.

Unseres Erachtens wird am globalen Kupfermarkt in diesem Jahr das Angebot nicht die Nachfrage decken können, hauptsächlich wegen der angekündigten umfangreichen Produktionskürzungen. Darüber hinaus hat der chinesische Staatsrat angekündigt, bei ausgewählten Nichteisenmetallen Reserven aufbauen zu wollen, möglicherweise auch von Kupfer. Die solide Fundamentallage, einhergehend mit dem Stimmungsumschwung der spekulativen Finanzinvestoren, sollte unseres Erachtens im Jahresverlauf zu höheren Kupferpreisen führen. Zum Jahresende sehen wir Kupfer weiterhin bei 5.200 USD je Tonne.

Der Aluminiumpreis stieg Mitte Juli erstmals seit zwölf Monaten kurzzeitig wieder über die Marke von 1.700 USD je Tonne, konnte dieses Niveau aber nicht halten. Preise in diesen Höhen sind unseres Erachtens zum jetzigen Zeitpunkt nicht zu rechtfertigen, da der globale Aluminiummarkt bislang noch gut versorgt ist. Gemäß Daten des International Aluminium Institute (IAI) wurde die globale Aluminiumproduktion im ersten Halbjahr im Vergleich zum Vorjahr lediglich um 1,3% auf 28,2 Mio. Tonnen reduziert (Grafik 3).

China als mit Abstand größter Produzent hatte dabei einen Marktanteil von fast 54%. Dort wurde die Aluminiumproduktion im Mai und Juni im Monatsvergleich sogar bereits wieder ausgeweitet. Denn wegen der deutlich gestiegenen Aluminiumpreise werden in China vormals stillgelegte Produktionskapazitäten wieder in Betrieb genommen und das überschüssige Material exportiert.

Im Reich der Mitte kostet Aluminium seit Mitte April mit wenigen Ausnahmen wieder mehr als 12.000 CNY je Tonne, was als Gewinnschwelle angesehen wird. Nach zeitweise hohen Verlusten, die sich zwischenzeitlich auf bis zu 200 USD je Tonne beliefen, machten die Aluminiumhersteller Mitte Juli gemäß Daten des Analysehauses SMM wieder Gewinne von durchschnittlich rund 240 USD je Tonne. Hierzu trugen die gesunkenen Rohmaterialkosten ebenso bei wie die andauernden Stromsubventionen.